L’achat en viager est un contrat de vente qui a pour objet la cession d’un bien immobilier à une personne (le débirentier), qui s’engage à verser une rente au profit du vendeur (le crédirentier) jusqu’à la fin de la vie de celui-ci. Cette rente peut s’accompagner d’un bouquet, c’est-à-dire une somme d’argent versée comptant au moment de la signature de l’acte de vente.

L’acquisition d’un bien en viager

Le viager est encadré par les articles 1968 à 1983 du code civil. Il doit être aléatoire (art. 1108 alinéa 2 du code civil : « un contrat est aléatoire lorsque les parties acceptent de faire dépendre les effets du contrat, quant aux avantages et aux pertes qui en résulteront, d’un événement incertain »). L’aléa est dans le cas du viager, la durée de vie du vendeur, et peut porter sur plusieurs têtes (par exemple M et Mme) ou sur la tête d’un tiers (qui n’est pas propriétaire du bien art. 1971 cc).

Les différents types de viager

Le viager peut-être soit

- Occupé : dans ce cas le vendeur (crédirentier) a le droit de rester dans le bien cédé et/ou de le mettre en location (cf ci-dessous)

- Vide : dans ce cas c’est l’acheteur (débirentier) qui a immédiatement après l’acquisition le droit d’occuper ou de louer le bien.

Dans le cas d’un viager occupé, le crédirentier peut choisir de bénéficier :

- Soit d’un usufruit : Dans ce cas il peut occuper le bien ou le louer. Note : à terme l’acquéreur pourra avoir du mal à habiter personnellement le bien si celui-ci avait été donné en location, mais si c’est un investisseur ce n’est pas un réel problème. L’usufruit peut être sur la tête du vendeur ou d’une autre personne. Il peut être également faire l’objet d’un usufruit successif (sur la tête du conjoint par exemple) : code civil, art. 1973.

- Soit d’un simple droit d’usage et d’habitation (DUH) : c’est-à-dire qu’il peut habiter le bien mais pas le mettre en location. En cas départ anticipé du vendeur (par exemple en maison de retraite), l’acheteur ne peut pas pour autant automatiquement prendre possession des lieux car le code civil prévoit que le DUH cesse de la même manière qu’un usufruit viager, c’est-à-dire par le décès de l’usufruitier. Néanmoins, il est possible dans le contrat de vente de prévoir dans ce cas, une revalorisation de la rente viagère correspondant à une renonciation onéreuse au droit d’usage et d’habitation). Dans ce cas et uniquement dans ce cas, l’acheteur peut récupérer la pleine propriété du bien du vivant du crédirentier. Conseil : Les conditions de renonciation pour libération anticipée doivent impérativement être rédigées dans le contrat de vente en viager afin d’éviter toute ambiguïté.

Enfin, un viager peut être constitué avec ou sans rente :

- un viager libre est toujours avec rente car sinon il s’agirait d’une vente en nue-propriété sans aucune contrepartie pour l’usufruit du vendeur. Ce serait donc une vente à vil prix ou une donation déguisée (cf §1.3).

- à l’inverse un viager occupé peut-être avec ou sans rente. Le vendeur pourra soit l’occuper lui-même soit le mettre en location (suivant usufruits ou DUH). Le bouquet sera alors plus élevé que dans le cas « sans rente » pour dédommager le vendeur.

Quelques Généralités

Dans un viager Libre :

- Le prix est réparti entre un bouquet et un capital qui sera transformé en rente

- Il n’y a pas de règle sur la proportion qui doit être payée en bouquet et celle payée en rente. Cependant le mode de calcul utilisé doit être décrit et ne pas correspondre à une vente sans aléa (un bouquet et une rente très faibles pour une personne très âgée par exemple)

- Il y a obligatoirement une rente

- Le fisc considère que la rente versée sans bouquet ne peut être inférieure au revenu que le débit rentier perçoit du bien s’il était déjà en location

Dans un viager occupé

- Le prix est décomposé entre un montant à payer par le débirentier et un droit d’occupation pour les crédirentiers

a. Le montant à payer par le débirentier est lui-même décomposé en un bouquet payable immédiatement et une parie de capital transformé en rente

b. Le droit d’occupation peut être soit un usufruit soit un DUH - Il est possible de ne prévoir qu’un bouquet et aucune rente

Les rentes doivent être revalorisées afin de palier en tout ou partie à l’inflation. Elles peuvent être revalorisées par une clause prévue au contrat (en choisissant un index par exemple) ou à défaut par la loi. L’article 112-2 du code monétaire et financier assimilant les rentes viagères entre particuliers à des dettes d’aliments, tous les indices peuvent être utilisés (par exemple l’indice des prix à la consommation des ménages, évolution du SMIC, indice du cout de la construction, un taux fixe, etc…). La loi n° 49-420 du 25 mars 1949 fixe cependant des garde-fous en imposant des seuils et plafonds à ces revalorisations et en permettant aux deux parties de saisir le juge si des conditions économiques nouvelles rendaient non pertinent l’indice initialement choisi.

Enfin, si aucune revalorisation n’a été déterminée dans le contrat, c’est le taux de majoration des rentes (désigné au I de l’article 126 de la loi de finances 99-1172 du 30/12/1999) publié chaque année qui s’applique et le crédirentier peut pendant 3 ans demander le complément de prix si la rente n’avait pas été revalorisée.

Les points de vigilances

- Sans aléa, le contrat est nul. (Personne déjà morte au jour de la signature du contrat art. 1974) ou décède dans les 20 jours d’une maladie dont elle était déjà atteinte (art. 1975)

- La jurisprudence va même au-delà des 20 jours si l’on peut prouver que l’acheteur était au courant d’une maladie grave avec une issue certaine à moyen terme tel qu’un cancer en phase avancée (par exemple 15 mois pour un arrêt de Février 2000). Cependant s’il y a un usufruit réversible pour des vendeurs en couple et que l’un des deux meurt dans les 20 jours, le contrat n’est pas nul.

- Attention si la rente ou le bouquet sont trop faibles, la vente peut aussi être requalifiée pour défaut de prix, par exemple dans un viager libre si la rente est inférieure au revenu que touche le débirentier.

- La première chambre civile de la cours d’appel de Lyon a indiqué dans ses attendus (le 23/02/2021) que :

- Sur l’absence ou non d’aléa

- « Le contrat aléatoire est celui dans lequel l’équivalent est, pour les parties, la chance d’un gain ou le risque d’une perte en raison d’un événement incertain. Le décès du vendeur, cause de variation de la dette de l’acquéreur, confère au contrat de rente viagère un caractère aléatoire.

- En matière de contrat aléatoire, le défaut de risque réel constitue un défaut de cause de la prestation. Ainsi, en matière de contrat de rente viagère, si le débirentier sait que le vendeur décédera à brève échéance, sa prestation est dépourvue de cause réelle.

- L’âge avancé du vendeur et la précocité de son décès ne font pas présumer l’absence d’aléa et la vente en viager ne peut être annulée qu’en cas de démonstration de la connaissance de l’imminence du décès par l’acquéreur » et qu' »Il ne saurait être reproché à l’acquéreur et à l’agence immobilière de ne pas s’être enquis de l’état de santé des crédirentiers, s’agissant d’informations couvertes par le secret médical et la loi n’imposant en tout état de cause aucune diligence en ce sens. »

- Sur l’absence ou non d’aléa

- Sur la vileté du prix

- « Selon l’article 1976 du code civil, la rente viagère peut être constituée au taux qu’il plaît aux parties contractantes de fixer.

- En application de l’ancien article 1131 du code civil (remplacé depuis par les article 1169 et 1170) pour être valable, un engagement doit avoir une cause. S’agissant de contrats synallagmatiques, la cause de chaque obligation réside dans la prestation due par le co-contractant. Sont nuls pour défaut de cause les contrats dans lesquels la contrepartie n’est que symbolique ce qui est le cas en cas de vente à un prix dérisoire sans correspondance avec la valeur vénale de la chose.

- En matière de rente viagère, la vileté du prix peut résulter du caractère dérisoire de la rente, c’est à dire inférieur au revenu du bien cédé dans l’hypothèse où le bien a été vendu en pleine propriété OU au revenu que pourrait produire le placement de la somme correspondant à la valeur vénale du bien grevé d’un droit d’usage dans l’hypothèse où le crédirentier s’est réservé la jouissance du bien vendu.

- Selon l’article 1134 du code civil, le contrat tiennent lieu de loi entre les parties.

- En l’absence de disposition légale imposant le versement d’un bouquet, celui-ci est facultatif et il ne saurait être tiré aucune conséquence du montant du bouquet convenu en l’espèce.

- Il appartient à ceux qui attaquent l’acte de vente en viager de rapporter la preuve de la vileté du prix. »

- « Selon l’article 1976 du code civil, la rente viagère peut être constituée au taux qu’il plaît aux parties contractantes de fixer.

L’article 1674 du Code civil prévoit la possibilité pour le vendeur de faire une action en rescision pour lésion (annulation de l’acte) si le vendeur a été lésé de plus de sept douzièmes dans le prix d’un immeuble. MAIS il est généralement considéré que l’existence d’un aléa chasse la possibilité de recourt à cet article. Cependant il a été jugé quelques fois qu’il était possible d’y recourir soit en l’absence d’Aléa soit si même en présence d’un aléa le prix ou la rente est manifestement sous-évaluée (par exemple pour un vendeur de 80 ans, le cas ou il faudrait plus de 30 ans pour que la rente compense le capital transformé en rente)

Il est à noter que le cadre juridique du viager ne prévoit que peu de protection du crédirentier en cas de non-paiement de la rente. La rente du viager est considérée comme une « dette d’aliment » et le crédirentier peut faire saisir les biens du débirentier si la rente n’est pas payée ; mais cela peut ne pas être très efficace si le débirentier est insolvable. En général, le contrat du viager prévoit une clause résolutoire en cas de cessation du paiement de la rente (statuant la plupart des cas que la vente est annulée et que le crédirentier conserve les arrérages perçus comme dommages et intérêts ; le bouquet devant souvent être restitué). Le risque est encore plus important en cas de vente à un commerçant, artisan ou professionnel libéral. En effet, dans le cas où l’acquéreur se trouve dans une situation de redressement ou liquidation judiciaire, la clause résolutoire devient inefficace.

Pour assurer la sécurité du paiement des rentes, le crédirentier peut donc inscrire dans l’acte de vente les éléments suivants :

Clause résolutoire : clause prévoyant la résiliation automatique du contrat en cas de manquement à une obligation contractuelle par l’une des parties (exemple : non-paiement du loyer) qui l’autorise à reprendre son bien si plusieurs rentes ne sont plus versées par le débirentier

Clause pénale : clause qui engage le débiteur, en cas de manquement à une obligation contractuelle, à verser au créancier une somme d’argent dont le montant est fixé à l’avance lui permettant de se réserver le droit de conserver le bouquet (s’il a été versé), en cas de résiliation du contrat de vente

Il est également possible d’insérer dans l’acte de vente une clause d’indexation :

- Disposition d’un contrat ou d’un jugement destiné à compenser la dépréciation monétaire (ou à tenir compte de l’inflation) entre le jour où la créance est évaluée et le jour du paiement permettant la révision automatique du montant de la rente suivant, par exemple, un indice publié par l’Insee.

- Dans un couple, la rente peut être réversible (intégralement versé au survivant) ou réductible (être diminuée pour le survivant)

Attention à la donation déguisée si vente en viager à des successibles en ligne directe

Pour contourner ce risque dans le cas d’un viager familiale, il faut passer par une SCI. Les parents choisissent de vendre en viager à un enfant qui, en achetant, constitue une SCI, éventuellement avec son conjoint. En d’autres termes, cet héritier réservataire devient associé. C’est la société qui chaque mois verse la rente et devient propriétaire au jour du décès des parents. En effet l’opération ne pourra être frappée par la présomption de donation car a vente a eu lieu auprès d’une SCI qui, dotée d’une personnalité juridique distincte, n’est pas héritière. Cette solution a été entérinée par la Cour de cassation (Cass. civ. 1re, 30.9.09, n°08-17411).

Fiscalité du viager

Le droit de mutation s’applique sur le bouquet et sur le capital de la rente exprimé dans l’acte (cf 2075 Not D).

La plus-value à la revente se calcule comme suit :

prix de cession = prix de vente – capitalisation des arrérages restant à courir.

Le prix d’acquisition si la vente se déroule alors que crédirentier est vivant :

bouquet + annuités déjà versées + capitalisation de la rente au jour de la vente

Le prix d’acquisition si la revente se déroule après le décès des crédirentiers :

bouquet + annuités versées ou d’une manière générale Bouquet + valeur en capital de la rente

Concernant la fiscalité de l’impôt sur le revenu pour l’acheteur, il n’y a rien à déduire car même la rente est un achat. Pour le vendeur c’est une rente à titre onéreuse donc une partie de la rente taxable selon son âge au moment de la vente (6 de l’art 158 du CGI). Dans le cadre d’une rente sur un couple, avec une réversibilité sur le survivant, l’âge à prendre en compte est celui du conjoint le plus âgé, et lors du décès l’âge du survivant si cette solution est plus favorable.

Les rentes viagères constituées à titre onéreux ne sont considérées comme un revenu, pour l’application de l’impôt sur le revenu dû par le crédirentier, que pour une fraction de leur montant. Cette fraction, déterminée d’après l’âge du crédirentier lors de l’entrée en jouissance de la rente, est fixée à :

- 70 % si l’intéressé est âgé de moins de 50 ans

- 50 % s’il est âgé de 50 à 59 ans inclus

- 40 % s’il est âgé de 60 à 69 ans inclus

- 30 % s’il est âgé de plus de 69 ans

Les prélèvements sociaux s’élèvent à 17.2%.

Pour l’impôt sur la fortune immobilière, il y a deux cas de figure :

- Si le viager est libre, l’acheteur doit déclarer la totalité de la valeur de l’immeuble

- Si le viager est occupé, la répartition selon 669 de la valeur de l’immeuble entre crédit et débit rentier

Pour la taxe foncière, deux cas de figure :

Si le viager est libre, c’est à l’acheteur de la payer.

Si le viager est occupé et avec un usufruit, c’est à l’usufruitier de payer la taxe foncière (art. 1400 II du CGI). Si le bail est avec DUH, c’est l’acheteur qui est le redevable légal de la taxe.

Les travaux

Si viager libre, il semble naturel que l’acheteur soit responsable des grosses réparations et des travaux d’entretiens.

Si il y a usufruit, les charges des grosses réparations reviennent à l’acheteur et l’entretien au vendeur, mais cela peut être modifié par convention entre les parties.

Si il y a DUH, les gros travaux sont à la charge de l’acheteur, l’entretien au vendeur.

Détermination des prix

Après avoir estimé la valeur vénale de l’immeuble il reste à déterminer :

- Le bouquet : la partie payée comptant au moment de la vente

- Le DUH ou usufruit dans le cas d’un viager occupé

- Le capital à convertir en rente

- Le montant de la rente

On a : Valeur Vénale du bien = (Bouquet Capital à convertir en rente ) + (DUH ou usufruit).

Si le montant du bouquet est libre et relève de la liberté contractuelle des parties, en pratique, il s’élève couramment entre 10 et 30% de la valeur en pleine propriété de l’immeuble. Compte tenu du risque pris par les crédirentiers les plus âgés, le bouquet doit être plus élevé à leur égard.

La notice 2725 Not D permet de convertir 1€ de rente en équivalent de capital selon durée de vie du crédit rentier et taux de réversion de l’usufruit et donc réciproquement connaissant le capital à convertir en rente a calculer la rente annuelle puis mensuelle.

En cas de doutes sur la fiscalité de votre achat, un simulateur est disponible sur le site du service public afin de calculer votre barème fiscal de l’usufruit et de la nue-propriété.

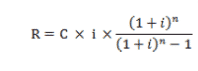

Calcul de la rente

Application d’une formule à partir du taux de rendement annuel de l’immeuble

R = rente annuelle

C = capital de la rente

I = taux de revenus du capital

N = espérance de vie du tiers sur lequel repose l’aléa

Utilisation des tables

On peut aussi connaissant le capital de la rente diviser par le coefficient obtenu à partir des tables de la 2725 Not D en fonction de l’âge du ou des crédirentiers.

Le bouquet

Il n’est pas obligatoire. Il est fixé d’un commun accord entre le vendeur et l’acheteur. Seule contrainte pour que l’acheteur ne soit pas lésé il doit être inférieure à Valeur Vénale – DUH ce qui correspondrait à une valeur sans rente

Le DUH ou usufruit

En théorie le montant de l’usufruit devrait avoir une valeur supérieure au DUH car il donne des droits supplémentaires au vendeur et génère des inconvénients pour l’acheteur qui peut ne pas pouvoir récupérer pour lui le bien s’il y a un locataire au moment du décès du crédirentier.

Mais cela est compensé par le fait que sauf convention contraire s’il il y a un DUH c’est l’acheteur qui est redevable de la TF et des gros travaux c’est donc un inconvénient quasi certain pour lui et un avantage pour les vendeurs par rapport à l’usufruit ce qui devrait tendre à augmenter la valeur du DUH r/r à l’usufruit.

Donc dans la pratique cela dépendra de la convention sur le TF et les travaux indiquée dans le compromis de vente.

Il existe plusieurs façons d’estimer le DUH ou l’usufruit

Le mode fiscal

C’est le moins utilisé car le plus éloigné des conditions économiques réelle. Le DUH est considéré comme valant 60% de l’usufruit (762bis CGI) et on applique le 669 du CGI pour connaitre la valeur de cet usufruit.

Exemple :

Crédit rentier a 74 ans,

Valeur vénale de l’immeuble 250 000€

669 donne un US à 30% soit 75 000€

762 bis donne 60% pour DUH => DHU = 45 000€

Valeur économique mode 1

NP = PP / (1+i) n

NP = Nu propriété

PP = Pleine propriété

i = taux annuel de rendement du bien

n = durée du démembrement théorique

Par défaut, si le revenu locatif (ou taux annuel de rendement du bien) n’est pas connu, on peut prendre la valeur de 3% correspondant à la valeur utilisée par le FISC pour estimer la rentabilité du patrimoine sans autre justificatifs (par exemple pour estimer les droits à pension de réversion du conjoint survivant).

Là aussi, il peut y avoir des aménagements.

- Est-ce que i représente un rendement brut ou un rendement net, le net est-il un net avant ou après impôts

- US = PP – NP. Comment est-ce que l’on converti l’US en DUH

- n : comment pour un couple avec réversion d’US détermine-t-on la durée résiduelle en prenant celle du plus jeune ou en appliquant un taux tel que celui de la 2725 Not D ?

- Exemple : Crédirentier couple Mme à 74 ans, Mr 83 ans

- Valeur vénale de l’immeuble 250 000€

- Loyer brut : 880€/mois

- Taxe foncière : 900€/an

- Travaux 600€/an

- TMI crédit rentier : 30%, PS : 17.2% csg déductible 6.2%

- Bénéfice foncier = 880*12-900-600 = 9060

- IR = 9060*(30%+17.2%-30%*6.8%) = 4091

- Bénéfice net IR = 4969

- On en déduit

- Rendement brut = 12*880/250000 = 4.2%

- Rendement net avant IR = 9060/250000 = 3.6%

- Rendement net après IIR = 4969/250000 = 1.98%

- Avec espérance de vie du plus jeune :

- Table Insee femme 74 ans niveau de vie cadre sup = 16.9 ans

- NP brut = 124 246€ => US = 125 753

- NP Net avant IR = 136 980 => US = 113 020

- NP Net IR = 179 263 => US = 70 737

- Avec espérance de vie du couple tiré de 2725 not D

- Durée de vie moyenne pour le couple = 15.107 ans

- NP brut = 133 814€ => US = 116 186

- NP Net avant IR = 140 010=> US = 113 990

- NP Net IR = 185 701 => US = 64 299

On arrive donc dans cet exemple selon les éléments pris en compte à un écart de l’US allant de 64 229 à 125 753 soit quasiment du simple au double.

Valeur économique mode 2

On évalue le DUH aux loyers perçus sur l’espérance de vie du crédit rentier sans prendre en compte l’inflation. Là encore cela va dépendre grandement des éléments pris en compte.

Avec l’exemple précédent :

Loyer brut : 880e/mois

Loyer net avant IR = 775€/mois

Loyer net après IR = 414€/mois

Avec espérance de vie du plus jeune : 16.9 ans

DUH loyer brut = 880*12*16.9 = 178 464 => NP = 71 536€

DUH loyer net avant IR = 775*12*16.9 = 157170 => NP =92 830€

DUH loyer net après IR = 414*12*16.9 = 83 959 => NP = 166 040€

Avec espérance de vie du couple : 15.107 ans

DUH loyer brut = 880*12*15.107 = 159 530=> NP = 90 470€

DUH loyer net avant IR = 775*12*15.107 = 140 495€ => NP =109 505€

DUH loyer net après IR = 414*12*15.107 = 75 052=> NP = 174 948€

Selon cette méthode on s’aperçoit que dans notre exemple le DUH varie de 75 052€ à 178 464€ soit cette fois plus du simple au double.

Valeur économique par Barèmes

Les sociétés spécialisées dans le viager publient des barèmes censés tenir compte des ventes passées et de certains des paramètres utilisés ci-dessus mais toutes restent opaques sur les méthodes de calcul utilisées. Le barème le plus connu est celui de JA Daubry mais il n’a pas été réactualisé depuis 2018.

Conclusions SUR la détermination de l’usufruit ou du DUH

On voit donc qu’il existe une grande diversité de méthodes conduisant à des résultats très disparates, ce qui peut conduire à une grande insécurité juridique.

Toutefois , l’analyse de la jurisprudence semble indiqué que si la méthode de détermination est explicitée et qu’elle ne conduit pas a une disparition complète de l’aléa (il faudrait par exemple que le crédirentier vive 1,5 fois plus longtemps que la moyenne des français pour récupérer la valeur de son bien, ou que rente versées soit inférieure au revenus obtenus par le débit renter, etc.), les juges ne remettent pas en causes les éléments sur lesquels sont tombés d’accord conventionnellement les parties.

Que faire si le débirentier n’est plus en mesure de verser les rentes ?

Les aléas de la vie peuvent faire qu’un jour l’acheteur (ou ses héritiers s’il est décédé) ne soit plus en mesure de verser la rente promise. Plusieurs cas peuvent alors se présenter.

Premier cas :

Il peut arrêter purement et simplement le versement de la rente. Le crédirentier va alors activer la clause résolutoire et récupérer son bien, qu’il pourra alors décider de remettre en viager ou revendre. Le débirentier à alors perdu tout ou partie des sommes qu’il a déjà versées selon la rédaction de la clause résolutoire.

Second cas :

La nue-propriété étant un droit réel, le nu-propriétaire peut décider de vendre la nue-propriété sans le consentement de l’usufruitier (à moins qu’il y ait une charge de non-aliénation dans le contrat de vente en viager). Dans cette situation deux sous cas peuvent se présenter.

Soit le débirentier décide de garder à sa charge l’obligation de verser la rente et il utilise alors les fruits de la vente pour assumer son obligation. Le nouvel acheteur doit être informé de la clause résolutoire qui pèsera alors sur lui. Ce cas a donc très peu de chance de se présenter dans la pratique car le nouvel acheteur pourrait tout perdre du fait du non-respect de son obligation par l’ancien débirentier (qui est déjà dans cette hypothèse dans une situation difficile).

Soit le débirentier transfert en même temps au nouvel acheteur, l’obligation de verser la rente viagère. Le crédirentier peut alors soit refuser le transfert de cette charge (la vente ne pourra alors pas avoir lieu) , soit demander que l’ancien et le nouvel acquéreur soient tenus solidairement à cette obligation, soit simplement accepter la substitution d’un nouveau d’un nouveau débit rentier et la libération de l’ancien. Cette dernière solution nous semple la plus sure pour le respect des obligations de chacun.

Un exemple pratique

Les hypothèses :

- Une maison est vendue en viager

- Sa valeur vénale est estimée à 210 000€

- Les propriétaires sont mariés. Monsieur a 80 ans et Madame a 77 ans. Ils souhaitent vendre en viager occupé avec conservation de l’usufruit réversible sur la tête du survivant.

- L’agent immobilier indique dans son annonce que la nue-propriété du bien est estimée à 107 531€ (il ne précise pas le mode de calcul) et que se prix sera réparti en un bouquet de 20 000e et une rente viagère de 613€/mois.

- Il y a 6 800€ de frais d’agence à la charge de l’acheteur et une estimation de 8 602e de frais de notaire.

Les questions qui se posent sont de savoir :

- Est-ce une bonne opération pour l’acheteur ?

- N’est-ce pas une trop bonne opération qui pourrait être attaqué pour manque d’aléa ou vil prix ?

Commençons par la seconde question.

Les vendeurs sont âgés de 77 et 80 ans et nous n’avons aucune information sur leur état de santé. La cours de cassation nous rappelle que l’âge avancé du vendeur ne permet pas présumer l’absence d’aléa et la vente en viager ne peut être annulée qu’en cas de démonstration de la connaissance de l’imminence du décès par l’acquéreur. Ce qui n’est pas le cas en l’espèce.

L’acquisition avec un bouquet de 20 000€ pourrait sembler contestable du point de vue d’éventuels héritiers si le couple venait à décéder seulement quelques années après la vente. Toutefois, le bouquet n’étant pas obligatoire la jurisprudence a statué que son montant ne peut pas à lui seul permettre du juger si la vente a été faite à vil prix.

Il faut pour cela comparer les revenus qu’aurait pu recevoir le couple durant son espérance de vie avec la valeur en nue-propriété de la maison (on prend la valeur en nue-propriété car il faut bien qu’ils aient un domicile) et ce que le couple aurait pu en tirer comme revenu.

Faut-il retenir la valeur en nue-propriété mentionnée dans l’annonce (107 531€ provenant de l’application d’un barème choisi par l’agence immobilière) ou la valeur légale ou une autre valeur que nous aurons nous même calculé ?

L’explication du calcul de la nue-propriété par l’agence ne nous étant pas fournie, il nous semble évident qu’il est préférable d’estimer nous même la valeur de la nue-propriété pour pouvoir en fournir les éléments de calculs en cas de constatation et estimer en notre âmes et conscience si nous risquons de spolier les vendeurs.

Note : Nous prenons l’usufruit et non le DUH dans la suite de ce calcul car l’annonce indique que le couple a décidé de conserver l’usufruit.

Premier calcul :

Les deux membres du couple étant âgé de moins de 81 ans , l’usufruit légal est de 30% soit 63 000€. Soit une valeur de la nue-propriété de 147 000€

Second calcul :

Les tables de mortalité donnent une espérance de vie de 14 ans au couple.

Si l’on considère un revenu locatif de 3% par an de la valeur de la maison en pleine propriété cela conduit à un loyer de 525€/ mois. On arrive à un usufruit de 525*12*14 = 88 200€ soit une valeur en nue-propriété de 121 800€

Troisième calcul :

Si enfin on applique le calcul économique par la formule NP = PP / (1+i) n. On aboutit à une valeur en nue-propriété de 138 834€

Toujours dans le but de protéger au mieux les intérêts du vendeur, nous proposons de choisir la valeur la plus élevée obtenue pour la nue-propriété soit 147 000€ diminuée du bouquet soit 127 000€.

Les vendeurs étant âgés, on fait l’hypothèses qu’ils auraient placé leur argent sur des supports prudents à sécurisés rapportant du 3.5% par an (ce qui est déjà une estimation haute pour ce type de placements)

La somme placée leur aurait alors rapportée 117 000 * 3.5%/12 = 370.41e/mois.

On est bien en dessous des 613e/mois proposé dans l’annonce donc pas de soucis.

De plus, si on estime la valeur que peut espérer recevoir le couple durant son espérance de vie, on arrive à 20 000 + 613*14*12 = 122 984€. Ce qui est certes inférieur à la valeur retenue pour la nue-propriété dans le calcul précédent mais rentre dans la fourchette d’estimation basée sur un revenu de 525e/mois (3% du prix de la maison en pleine propriété qui est une estimation basse donc sous estimant la valeur de l’usufruit et corolairement surestimant la valeur de la nue-propriété).

Nous concluons donc que la vente en viager n’est pas proposée à vil prix et que si des héritiers venaient à contester la vente, ils auraient peu de chance de voir leur requête aboutir.

Il reste maintenant à savoir si cela est une bonne opération pour l’acquéreur.

Premier calcul : On regarde pendant combien de temps l’acquéreur devrait verser la rente pour dépasser la valeur actuelle de la maison soit : (Valeur Vénale – Bouquet) / (12x rente mensuelle) = 25.83 ans.

On est donc bien au-dessus de l’espérance moyenne de vie du couple. Ce qui est une première bonne indication pour l’investisseur.

Reste à estimer le taux de rendement interne de l’opération en fonction de la durée de versement de la rente viagère

Prenons comme hypothèse une réévaluation de l’immobilier ancien à 1.55% en moyenne par an sur 20 ans (c’est la moyenne depuis 2006) et une rente réévaluée à 1.32% (c’est la moyenne du taux légal sur 20 ans)

On recherche cette fois le taux de rendement interne auquel il faudrait placer le bouquet et la rente mensuelle revalorisée de l’évolution du taux des rentes viagères pour atteindre sur une durée donnée le prix de la maison revalorisée du taux de réévaluation de l’immobilier.

On passe pour cela par une macro Excel qui nous donne le tableau suivant :

Même à l’espérance de vie moyenne c’est-à-dire de 14 ans, l’acquisition du viager revendrait à placer les 20 000€ du bouquet et 613€ de rentepar mois (revalorisé de 1.32% par an) à un taux de 6.17% net de frais et fiscalité.

Ce qui aux taux actuels se révèlerai être une très bonne opération.

Les vendeurs ayant conservé leur usufruit, c’est donc a eux que revient, sauf convention contraire, le paiement des taxes foncières et l’entretien de la maison

A moins que les vendeurs ne deviennent centenaires, cette opération semble donc être intéressante pour l’acheteur.

Conclusion

L’acquisition d’un bien en viager peut se révéler être une bonne opération.

Il ne faut toutefois pas se lancer à la légère et il faut toujours vérifier que l’acheteur ne risque pas au terme d’être attaqué par les héritiers car il aurait justement fait une trop bonne affaire en achetant le bien sans réel aléa (que ce soit sur l’espérance de vie du vendeur ou à cause d’un bouquet et d’une rente dérisoires).

Il ne faut pas non plus perdre de vue qu’en faisant l’acquisition d’un bien en viager l’acheteur (débirentier) engage également ses héritiers.

En effet s’il vient à décéder avant le vendeur (crédirentier), l’obligation de versement de la rente viagère est transférée à ses héritiers. Si ces derniers sont dans l’incapacité d’honorer cette obligation, le crédirentier peut faire valoir la clause résolutoire du contrat et récupérer la propriété du bien immobilier. Tous les versements auront alors été fait en pur perte.

Le viager est un investissement intéressant selon les cas de figure, et permet d’acquérir sa résidence principale ou de se constituer un patrimoine. Néanmoins, d’autres méthodes d’investissement existent qui tiennent compte du contexte mondial particulier.